C’est le sujet phare du moment et ce qui se trame en coulisse, n’augure rien de bon. Lutter pour préserver ses acquits c’est bien, se battre pour éviter qu’ils disparaissent en sachant pourquoi, c’est mieux! Explications détaillées par Liliane Held Khawam, issues de son livre Dépossession. Déposséder les gens de leur épargne, voilà le but. Mutualiser l’épargne, pour des investissements à risque. La cagnotte des retraites est en première ligne. C’est plus long que du Ch. Sannat, mais, les détails factuels, valent le coup d’être connus. Les vautours sont aux aguets. Partagez ! Volti

******

Avant-propos:

La collaboration entre l’Elysée et l’incontournable Blackrock, le plus grand gestionnaire d’actifs au monde qui pèse 7000 milliards de dollars, travaillent main dans la main pour réformer la retraite des français. Et comme la source première de ces actifs est l’argent de la retraite. Blackrock en est un des plus grands spécialistes planétaires.

Comme ce sujet a été minutieusement décortiqué dans Dépossession, il m’a semblé utile de partager avec vous ces quelques extraits.

LHK

_-_-_-_-_-_-_-

Captation de l’épargne-retraite et centralisation des investissements. Extraits du livre Dépossession

Tout l’enjeu de la haute finance est de durer, malgré les tempêtes. Pour cela, elle doit transformer son enrichissement – qui paraît infini – en système de gouvernance globale stable et durable. C’est précisément pour cette raison que la corporation bancaire – et ses alliés que sont les principaux gestionnaires d’actifs, vont partir à l’assaut de l’investissement partout dans le monde grâce aux capitaux de l’épargne.

Cette stratégie conquérante, pour ne pas dire hégémonique, ne peut toutefois se nourrir que de la richesse créée au niveau local. C’est là qu’interviennent les banquiers centraux, qui jouent un rôle d’interface entre les États et le marché de la haute finance. Ce sont eux qui vont permettre l’aspiration des richesses locales sous forme de HQLA (liquidités de belle qualité, et autres titres dits éligibles par une banque centrale) et leur transfert vers le circuit supranational. Ceci au prétexte d’une politique monétaire « accommodante » censée « stimuler l’économie », les fameux quantitative easing[1].

Le professeur Hans-Werner Sinn[2] nous offre un exemple de ce genre de politique monétaire non conventionnelle. Il expliquait, le 29 avril 2011, dans un article « La stratégie secrète de renflouage menée par la BCE »[3] expliquait pourquoi et comment les PIGS (Portugal, Grèce, Irlande et Espagne) ont fait appel à l’UE. Il y expliquait que les marchés financiers internationaux n’avaient en réalité pas financé ces pays suite à la crise des subprimes. C’est la BCE qui l’a fait, au travers de son outil TARGET, acronyme anglais pour Système de transfert express automatisé transeuropéens à règlement brut en temps réel. Il s’agit d’une plateforme qui héberge le système de règlement bancaire. Les soldes quotidiens des flux financiers qui traversent les pays y sont relevés. Ainsi, on voit aisément qui a des excédents ou des déficits. Dans son article, Sinn va jeter un pavé dans la marre en relevant que les recouvrements du compte Target de la Banque centrale allemande étaient de 323 milliards d’euros en mars 2011, alors que les déficits cumulés des PIGS étaient de 365 milliards !

Plus grave encore, Sinn va expliquer que les banques centrales des pays exportateurs « réduisent les émissions de liquidités pouvant faire l’objet d’emprunts par les acteurs économiques nationaux ». Ainsi, les risques d’inflation sont bridés au moment où les pays bénéficiaires des excédents de Target, effectuent leurs paiements. La déflation chronique de la Suisse peut s’expliquer par ce genre de comportements de politique monétaire non conventionnelle… (insérer un extrait de la compta BNS)

Cette forme, parmi d’autres, d’aspiration des liquidités locales va tendre à assécher les liquidités au niveau local pour les canaliser au niveau supérieur, considéré par les dirigeants de la planète comme prioritaire… Ainsi, une captation des richesses monétaires et financières va s’effectuer au travers d’une sorte d’effet entonnoir. Un système mis en place par corporation de la haute finance internationale, avec le concours inévitable des banques too-big-to-fail.

Quant aux représentants locaux, ils laissent faire…

C’est dans cette dialectique local-supranational, qu’il faut observer la condamnation du système bancaire local. Celui qui remet les liquidités en circulation et qui accorde des crédits aux PME, artisans et commerçants… Cette catégorie d’agents économiques est en train d’être sacrifiée, et leurs business et patrimoines (on pense aux agriculteurs) sont récupérés à bon compte au niveau supranational.

Parallèlement à cette restructuration des agents du marché, l’alliance « grandes banques+banques centrales+asset managers » veut pouvoir disposer des immenses capitaux des différents pays sans risques de retrait desdits capitaux. Une forme de collectivisation, sauf que dans notre cas, celle-ci ne serait pas destinée à un quelconque prolétariat, mais au microcosme qui dirige le marché de la haute finance.

Et dans ce domaine, l’épargne représente bien évidemment un enjeu de premier plan, qu’il s’agit de récupérer. Cette denrée rare doit ensuite être rendue inaccessible à l’épargnant, et ce de manière durable !

Or, la principale épargne est celle de la retraite[9].

Pour illustrer notre propos, voici l’exemple de François Villeroy de Galhau, banquier central français qui va monter au créneau auprès de son gouvernement pour compliquer l’accès des déposants à leur épargne. En septembre 2015, suite au programme d’assouplissement quantitatif annoncé en janvier de la même année par la BCE, il va remettre un document officiel[10] au gouvernement français.

Détaillant l’usage qu’il souhaite faire de l’épargne européenne, cet ancien dirigeant de la BNP Paribas[11] va émettre des propositions visant à limiter au maximum les retraits. Il va ainsi proposer un moyen de bloquer les capitaux confiés aux établissements financiers tels que les banques, les assurances, et autres caisses de pension.

Dans son rapport, le banquier central va se plaindre de la prudence qui entoure l’investissement de l’épargne. « De ces travaux ressortent un défi et une conviction. Le défi pour la France et l’Europe est d’assurer la bonne compatibilité du « triangle de financement [12]», entre des attentes également légitimes mais en tension potentielle : des investissements plus innovants et donc plus risqués ; une épargne abondante mais prudente ; un système financier mieux sécurisé après la crise.

La conviction est qu’une Union de financement et d’investissement4efficace en Europe est porteuse de solutions, si nous lui donnons bien trois ambitions : diversifier les possibilités de financement des entreprises ; mieux mutualiser l’épargne en zone euro ; orienter davantage les épargnants européens vers le long terme”[13].

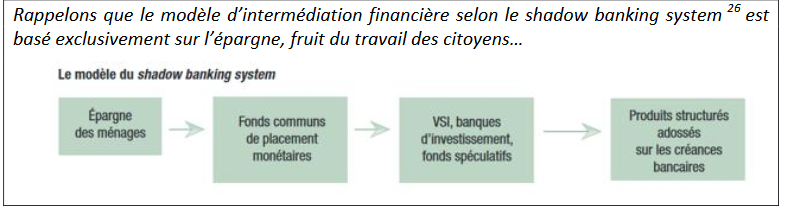

Ces quelques lignes de M. Villeroy de Galhau nous renvoient aux commentaires relatifs au modèle d’intermédiation financière du shadow banking system. On y détecte les arguments en faveur d’investissements plus risqués et sur une durée plus longue, allant ainsi à l’encontre de l’intérêt des détenteurs de cette épargne. Le marché a besoin de l’épargne abondante de la zone euro pour faciliter l’emploi des produits dérivés et l’émission de créances à risques. De fait, l’épargne des ménages se montait à plus de 20’000 milliards d’euros en 2014, soit 12,7 % du PIB. Une manne bienvenue !

Des propositions cohérentes avec son statut de banquier et son appartenance à la corporation bancaire. L’idée de « mutualiser » l’épargne en zone euro est un point particulièrement intéressant. Le banquier central propose ainsi de mettre en commun l’épargne au sein de la zone euro. Nous revoilà donc avec un siphonage des liquidités vers le circuit financier supranational, avalisé par les représentants des États qui sont invités à mettre en place la législation nécessaire pour que les épargnants ne soient pas tentés par les retraits. Il s’agit donc d’une confiscation de la propriété privée au profit d’un « collectivisme » privatisé.

Et comment faire pour que les épargnants ne touchent pas à leur bien sans que cela ne soit ouvertement présenté comme une mesure de confiscation ? Voici l’argumentaire astucieux et alambiqué de M. Villeroy de Galhau : « Le FEEI[14] émettrait des bons d’épargne à très long terme, assortis d’une garantie de rendement réel minimal sous condition d’une période de détention suffisamment longue (de l’ordre de 1% à 1,5% par an hors inflation, pour un placement sur 20 ans). Différentes durées de détention pourraient être proposées en fonction de la date de départ à la retraite. Les retraits anticipés ne seraient pas possibles, sauf dans certaines circonstances exceptionnelles (et avec pénalités). La maturité moyenne de ces bons serait ainsi d’environ 20 ans. Le caractère attractif de ces bons d’épargne pourrait être renforcé en les rendant éligibles au régime fiscal couramment appliqué en matière d’épargne-retraite : les montants investis dans ces bons seraient déductibles du revenu imposable tandis que leurs produits seraient taxés à la sortie, c’est-à-dire normalement au moment de la retraite. »

Monsieur Villeroy de Galhau va aller encore plus loin en demandant à remettre la gestion de l’immense épargne, une fois centralisée, entre les mains des actionnaires d’actifs tout en interdisant à l’État de s’en mêler. « La collecte de l’épargne pourrait être centralisée au sein des banques publiques nationales (telles que KfW en Allemagne, la Caisse des dépôts en France, Cassa depositi e prestiti en Italie, ICO en Espagne, …). Ces institutions publiques garantiraient le rendement réel minimal et le remboursement des bons d’épargne (avec le soutien des États qui devraient les indemniser contre toute perte éventuelle liée au programme) ».

M. Villeroy de Galhau demande donc à l’État, le plus sérieusement et le plus officiellement du monde, de laisser des financiers privés disposer librement et durablement de l’épargne nationale. Il faut donc pouvoir prendre des risques pour gagner de l’argent dans le cadre des investissements (spéculation ?) souhaités, mais en couvrant leurs risques avec l’argent public[15

(cf ci-dessous la mise en garde du site Blackrock)

Résumons. Voilà un représentant d’un établissement public qui dispose de la puissance publique et qui travaille ouvertement à faire affluer l’épargne vers le circuit financier supranationale privé !

Que vont faire les dirigeants politiques qui reconnaissent le « marché » de la haute finance en tant que pièce centrale du puzzle de la mondialisation ? Ils vont retarder tout naturellement l’âge de la retraite et prôner la « flexibilité »…

(…)

Nous voyons comment les banquiers centraux de chaque pays, dans le cadre des spécificités qui leur sont propres, tentent d’aspirer les capitaux et de rendre l’accès à l’épargne plus difficile. In fine, la mort du libre-accès à ses fonds financiers personnels semble inéluctable. A plus ou moins brève échéance…

Extraits tirés de « Dépossession, Comment l’hyperpuissance d’une élite financière met Etats et citoyens à genoux »

[1] La méthode en Suisse se cachera derrière le slogan du franc fort.

[2] Professeur à l’Université de Münich, et chercheur invité à la London School of Economics, Princeton, Stanford, etc.

[3] « La stratégie secrète de renflouage menée par la BCE » Publié le 29 avril 2011 dans Project Syndicate

[4]Tesoro Publico, Public debt/Markets and types of securities, … www.tesoro.es

[5]Liste émise par le Conseil de stabilité financière

[6]« La banque Santander évite la faillite à Banco popular », RTS info, 7 juin 2017

[7]Mécanisme de résolution unique créé en janvier 2016 et chargé d’organiser la faillite ordonnée des banques en difficulté de la zone euro.

[8]« Lettonie : la banque ABVL déclarée en faillite par la BCE », le Monde, 24 février 2018

[9]Estimation des capitaux de la LPP en Suisse varie selon les sources entre 650 et 800 milliards. Certains vont jusqu’à 1000 milliards de franc…

[10]« Le FINANCEMENT DE L’INVESTISSEMENT DES ENTREPRISES ». Les rapporteurs sont le gouverneur de la Banque de France FRANÇOIS VILLEROY DE GALHAU, Laurent Guerin et Alban Hautier, septembre 2015 http://www.ladocumentationfrancaise.fr/var/storage/rapports-publics/154000622.pdf

[11] La BNP est une banque too-big-to-fail et, bien sûr, primary dealer de plusieurs pays.

Quant à M. Villeroy de Galhau, descendant des industriels Villeroy et Boch, il fut président de Cetelem du groupe BNP Paribas, spécialiste du crédit à la consommation, avant de devenir directeur-général délégué du groupe BNP Paribas. La veille de sa nomination au poste de gouverneur de la Banque de France, un collectif de 150 économistes a rappelé le risque de conflits d’intérêts et a demandé aux parlementaires de s’y opposer. En vain.

- Villeroy de Galhau siège donc aujourd’hui à la BCE auprès de son ancien collègue de la BGL BNP Paribas[11], Gaston Reinesch, actuel gouverneur de la Banque du Luxembourg.

A propos de M. Gaston Reinesch, on relèvera qu’il a notamment occupé les fonctions suivantes : président de la BGL BNP Paribas, présidentde la National credit and Investment Company, et membre du conseil de European Investment bank…

[12]Schéma en annexe

[13]Page 2 du rapport. Relevons au passage l’emploi du mot « mutualiser » qui indique une fois de plus la méthode concentratrice des richesses, mais aussi un éventuel idéal collectiviste concernant la base du peuple…

[14]Le fonds à créer (on est en 2015). Il a été créé depuis… Fonds d’épargne-investissement, ESIF/ FEEI. Un super-fonds qui vient alimenter cinq autres fonds tels que le FEDER (Fonds européen de développement régional).

[15]Cf la présence des Savings associations dans les relevés des statistiques de produits dérivés

[16]La socialiste Ruth Dreifuss, qui siège dans le board de l’Open society de George Soros, l’avait reculé de 62 à 64…

[17]Il s’agit d’une cotisation complémentaire sous forme d’épargne privée, et non une prestation sociale publique. Il s’agit d’un système de prévoyance prévu pourtant pour accéder à la propriété, pour améliorer le niveau de vie lors de la retraite et qui a été introduit sur la base du choix délibéré laissé aux cotisants de recevoir une rente ou les capitaux.

[18]Il existe d’autres capitaux d’assurances sociales… Le tout cumulé représente des sommes considérables soumises depuis 2014 à une ponction annuelle de la part du système banco-BNS sous forme de taux d’intérêts négatifs.

[19]Les statistiques ne sont plus disponibles que dans leur ventilation par canton. Toutefois, la tendance de 2008 demeure. https://www.bwo.admin.ch/bwo/fr/home/Wohnungsmarkt/zahlen-und-fakten/wohneigentumsquote.html

[20]« Alain Berset tente de calmer la polémique sur le deuxième pilier (LPP) », RTS

Annexe Mise en garde du site de Blackrock

Blackrock est un spécialiste à la fois de la gestion des capitaux-retraites, mais aussi des produits dérivés. Sur le site du géant américain, vous pouvez lire une mise en garde:

« Tous les investissements financiers comportent un élément de risque. Par conséquent, la valeur de votre investissement et le revenu qu’il génère peuvent fluctuer, et il n’est pas possible de garantir le montant initialement investi. Le Fonds investit dans de nombreux actifs libellés dans d’autres devises, de sorte que les taux de change sous-jacents ont une incidence sur la valeur de votre investissement. Le Fonds investit dans des titres à intérêts fixes, comme des obligations de sociétés ou d’États, qui versent un taux d’intérêt fixe ou variable (appelé « coupon ») et se comportent d’une façon similaire à un prêt. Ces titres sont dès lors exposés aux variations des taux d’intérêt, qui auront une incidence sur la valeur des titres détenus. Le Fonds investit dans des titres de créance émis par des sociétés qui, par rapport aux obligations émises ou garanties par des États, sont exposées à un risque plus élevé de défaut de paiement sur le capital fourni à l’entreprise ou sur les paiements d’intérêts dus au Fonds. Le Fonds utilise des produits dérivés dans le cadre de sa stratégie d’investissement. Par comparaison avec un Fonds qui investit uniquement dans des instruments traditionnels comme les actions et les obligations, les dérivés sont susceptibles de présenter un niveau de risque et de volatilité plus élevé. Les stratégies utilisées par le Fonds impliquent l’utilisation de produits dérivés afin de faciliter certaines techniques de gestion des investissements, par exemple la création de positions synthétiques « longues » et « courtes » et la création d’un effet de levier dans le but d’augmenter l’exposition économique d’un Fonds au-delà de la valeur de son actif. Le fait d’utiliser des produits dérivés de cette façon est susceptible d’augmenter le profil de risque global du Fonds. Les investissements du Fonds peuvent subir des contraintes de liquidité, ce qui signifie que les actions peuvent être négociées moins fréquemment et par petits volumes. C’est le cas par exemple des petites entreprises. De ce fait, il se peut que l’évolution de la valeur des investissements soit plus difficile à prévoir. Dans certains cas, il se peut qu’il ne soit pas possible de vendre le titre au dernier cours coté ou à une valeur jugée la plus juste. Le Fonds peut se trouver exposé à des entreprises du secteur financier en tant que prestataire de services ou en tant que contrepartie dans le cadre de contrats financiers. La liquidité des marchés financiers a été fortement réduite, ce qui a poussé plusieurs sociétés à se retirer du marché ou, dans certains cas extrêmes, a rendu des sociétés insolvables. Cette situation peut avoir des conséquences néfastes sur les activités du Fonds.

Toutes les catégories d’actions avec couverture de change de ce fonds utilisent des instruments dérivés pour couvrir le risque de change. Le recours aux instruments dérivés pour une catégorie d’actions pourrait engendrer un risque de contagion (effet « spill-over ») pour les autres catégories d’actions du fonds. La société de gestion du fonds veillera à ce que des procédures appropriées soient en place afin de réduire le plus possible le risque de contagion aux autres catégories d’actions. (…)

Sauf que dans un pays comme la France avec un chômage augmentant = chute du nombre de cotisant = investissement à perte pour le fond de pension privé.

La parade à ça ? Arrêter de travailler ou alors être salarié de l’état ou encore mieux : député ou élu municipal !

En effet, ces derniers ne seront pas concernés par la future réforme des retraites. Ils n ont pas intérêt à faire grève.

Mieux, ils sont payés pour promouvoir le futur système…En mettant en avant la fusion des 40 ou 42 régimes de retraite et en faisant croire que la plupart des gens seront gagnants…

quand tu touche le chômage, tu cotises pour tout, même à la csg…

Il reste aussi la solution RSA mais ça voudrait dire valider un système dont tu cherches à ne plus dépendre… Pas facile d’être indépendant dans ce pays.

à contre sens de cette pseudo réalité ,je ne comprends pas pourquoi on nous incite à faire des crédits à la consommation ???par exemple,pourquoi une voiture en concession est moins chére à l achat (par manipulation de chiffres)si on fait un prét minimum de 2000 euros que si on la paie content ???

Salut mon bougon,

-Tout simplement parce que le concessionnaire touche une retro-commission de l’organisme de crédit.

Donc, si tu achètes à crédit, il peut décider de perdre sa rétro-com pour faire malgré tout une vente margée(bénéficiaire).

…C’est pas nouveau, déjà fin des années 90.